- 发布日期:2024-10-04 11:09 点击次数:155

股票10倍杠杆平台

股票10倍杠杆平台

该季度苹果股票下跌11.7%,巴菲特对苹果股票的持仓高达1568亿美元,占到全部股票持仓市值的近一半,因此苹果股价的下跌拖累该季度的总体投资业绩也就不足为奇了。

作者|纪振宇

出品|腾讯新闻潜望

巴菲特旗下伯克希尔•哈萨维(Berkshire Hathaway)公司本周末发布的第三季度财报显示,净亏损高达128亿美元,这一亏损额相比去年同期的28亿美元进一步扩大。

虽然这一亏损额十分惊人,但进一步看财报却不难发现,实际上该季度“股神”面临的亏损,大部分是受到未经实现投资损益出现300多亿美元巨亏的影响,实际上剔除投资业绩的季度波动,该公司在铁路、能源、保险等业务方面实际上是运营净盈利的。

这也是巴菲特几乎每一次都要向外界苦口婆心去解释的问题。由于从2018年开始实施的新会计准则要求,在美国上市的公司必须每个季度将未经实现的投资损益纳入到净利润中,这就导致像伯克希尔•哈萨维这样的持有巨额权益投资资产的公司,由于市场波动的影响,每个季度的净利润都将很大概率出现大幅波动。

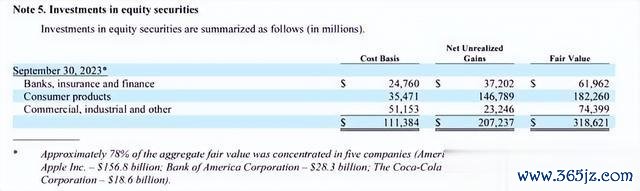

由于秉承长期价值投资的理念,衡量“股神”巴菲特投资业绩更为公允的维度是对其长期投资业绩的考量,实际上目前伯克希尔持有3180亿美元的巨额股票仓位,但总的建仓成本仅1000多亿美元,也就是假设极端情况下,如果巴菲特现在将这些仓位全部清仓,在不引起任何市场波动的情况下,他的净投资收益将达到2000多亿美元,投资回报近200%。

01

苹果股价下跌,新会计准则让“股神”苦不堪言

2018年美国会计标准委员会开始实施的新的会计准则,让“股神”巴菲特苦不堪言。因为根据最新的会计准则,上市公司需要在每个季度中将所持有的投资的未实现损益计入净收益,这就让巴菲特旗下的伯克希尔•哈萨维这样有大量权益投资的上市公司,每个季度的业绩几乎都将经历大幅波动,因为其数千亿美元的持仓金额,在一个季度面对市场的波动时,必然会产生大幅的未实现损益变化。

这也是为何时常出现 “巴菲特巨亏数百亿美元”,“股神已老”这样的标题,实际上稍微具备一些最基本的会计常识,就应该知道,根据每个季度巴菲特持仓的损益来判断巴菲特的投资业绩是过于简单粗暴的一种做法。

早在2017年,“股神”就提前“预警”过这一会计准则的变化,可能会给接下来的业绩报告带来的影响。他表示,“新的会计准则要求未经实现的投资损益必须要包含在净利润数字中,这一要求将会使得美国通用会计准则下的净利润数字出现大幅的波动(wild and capricious)。伯克希尔目前持有1700亿美元的股票,出现上百亿的季度波动是很容易的事,所以从财报分析的角度来看,(单纯)看伯克希尔的‘净利润’是毫无意义的。”

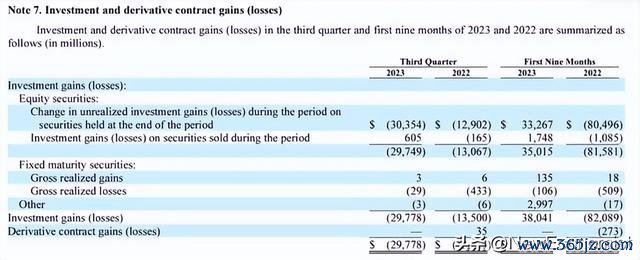

例如本周末刚刚公布的伯克希尔•哈萨维第三季度财报显示,巴菲特在该季度中权益投资亏损高达297.78亿美元,其中未经实现亏损高达303.54亿美元,已实现收益6.05亿美元。换句话说,未经实现的投资亏损,指的是巴菲特持仓股票在这个季度中的市值下跌所导致,但是因为没有发生真实出售,所以只是浮亏。

按照新会计准则的要求,将投资浮亏纳入到净利润数字中,该季度伯克希尔出现127.8亿美元的净亏损,也就是说,如果不包含季度未经实现投资损益,伯克希尔的其他业务,包含铁路、能源、保险等是在真实盈利的。

从投资浮亏的具体原因来看,主要是受到该季度巴菲特持仓最大的苹果股票的下跌导致。该季度苹果股票下跌11.7%,巴菲特对苹果股票的持仓高达1568亿美元,占到全部股票持仓市值的近一半,因此苹果股价的下跌拖累该季度的总体投资业绩也就不足为奇了。

实际上,由于巴菲特秉持着长期价值投资理念,因此更为公允的评价和衡量“股神”投资业绩的表现,应该从更长期的角度来看,这一点实际上在财报中也有所体现,例如在财报中列出的巴菲特目前所持仓的股票,建仓的总成本为1113.84亿美元,而截至第三季度末,持仓总价值已经达到3186.2亿美元,总投资收益高达2072.37亿美元,投资收益率高达186.1%。

02

酝酿下一次收购?持有现金达到创纪录最高

尽管不能用每个季度净利润数字简单粗暴判断巴菲特投资成绩,但是从另一个维度来看,巴菲特近年来确实给人有一些“心力不足”的感觉,具体表现在其并没有太大的投资动作,持仓度过度集中,同时在第三季度,巴菲特的现金持有量已经达到1572亿美元的历史最高水平,显示市场中目前并没有出现巴菲特认为的值得大举投资的优质标的。

从去年第一季度以来,巴菲特手中持有的现金持续增长,从1062亿美元一路增长至目前的1572亿美元,仓位比例也从去年第一季度的高达78%,一路下降至目前不到67%的水平。

在这一时期内,美股经历了探底回升的过程,伴随着美联储的这一轮应对通胀的大幅快速加息,美股从2022年初的高点快速滑落至年底的低位,随后又在一轮市场对美联储加息渐进尾声的预期中触底反弹。

在这一轮大幅市场波动中,巴菲特并没有进行大规模的“择时”操作,这也与他所一贯对外宣称的“从不择时”的观点一致;他的持仓集中度进一步提高,截止到今年第三季度,巴菲特前五大持仓股票市值占比已经超过78%,其中对苹果这一支股票的持仓比例就近50%。

巴菲特持有现金量达到历史新高的另一大原因在于大量投入到短期美国国债中,随着国债收益率的上升,获得了更多额外的利息收入。截至第三季度末,伯克希尔持有短期美国国债总额达到1264亿美元,相比年初的927.7亿美元增加了超过300亿美元。

这些额外的短期国债投资为伯克希尔在第三季度带来了17.1亿美元的利息收入,相比去年同期的3.97亿美元增加了13亿美元。

第三季度中,伯克希尔进一步回购了11亿美元公司股票,相比第二季度14亿美元的回购有所减少。伯克希尔的股价今年以来上涨14%,与标普500指数的同期涨幅持平。

创纪录的现金额储备股票10倍杠杆平台,也让外界猜测巴菲特可能在酝酿下一个大的动作。巴菲特长年的合作伙伴查理•芒格在最近一次接受采访时透露,下一个大规模收购的概率至少5成。